Alle Übergangsfristen für Kassen und auch für Warenwirtschaftssysteme mit Kasse oder Barfunktion sind abgelaufen.

Gegenüber der Finanzverwaltung ist nur der Steuerpflichtige, also der Einzelhändler und nicht die Buchhaltung oder gar ein Software- oder Kassenhersteller verantwortlich und zahlungspflichtig. Die Steuerberatung hat meist nur den Auftrag für die Finanzbuchhaltung und nicht zur Prüfung und Begleitung der betrieblichen Kassenführung. Nur bei ausdrücklichem Auftrag wäre eine Haftung durch die Steuerberater*in für fehlerhafte Kassenführung in Betracht zu ziehen. Der Aufwand der Prüfung einer Kasse ist für die Berater enorm. Die Kosten sind daher oft auch für mittlere Betriebe kaum tragbar.

-

Aber wir sagen unseren Kunden zu:

VELODATA passt seine Warenwirtschaft und seine Kassenlösung ständig an die gesetzlichen Vorschriften an, damit unsere Kunden und deren Steuerberater*innen sich auf eine sichere Kasse verlassen können. -

Und wir begleiten unsere Kunden aus nun über 40 Jahren Praxiserfahrung:

In unserem Supportbereich auf www.velodata.de geben wir immer wieder aktualisierte Hilfen und Informationen zur Kassenführung bis zur Anwenderdokumentation, um Anwendungsfehler im laufenden Betrieb zu vermeiden.

Vor dem Kauf und auch im laufenden Betrieb einer Kasse oder Warenwirtschaft sind folgende Punkte zu beachten:

-

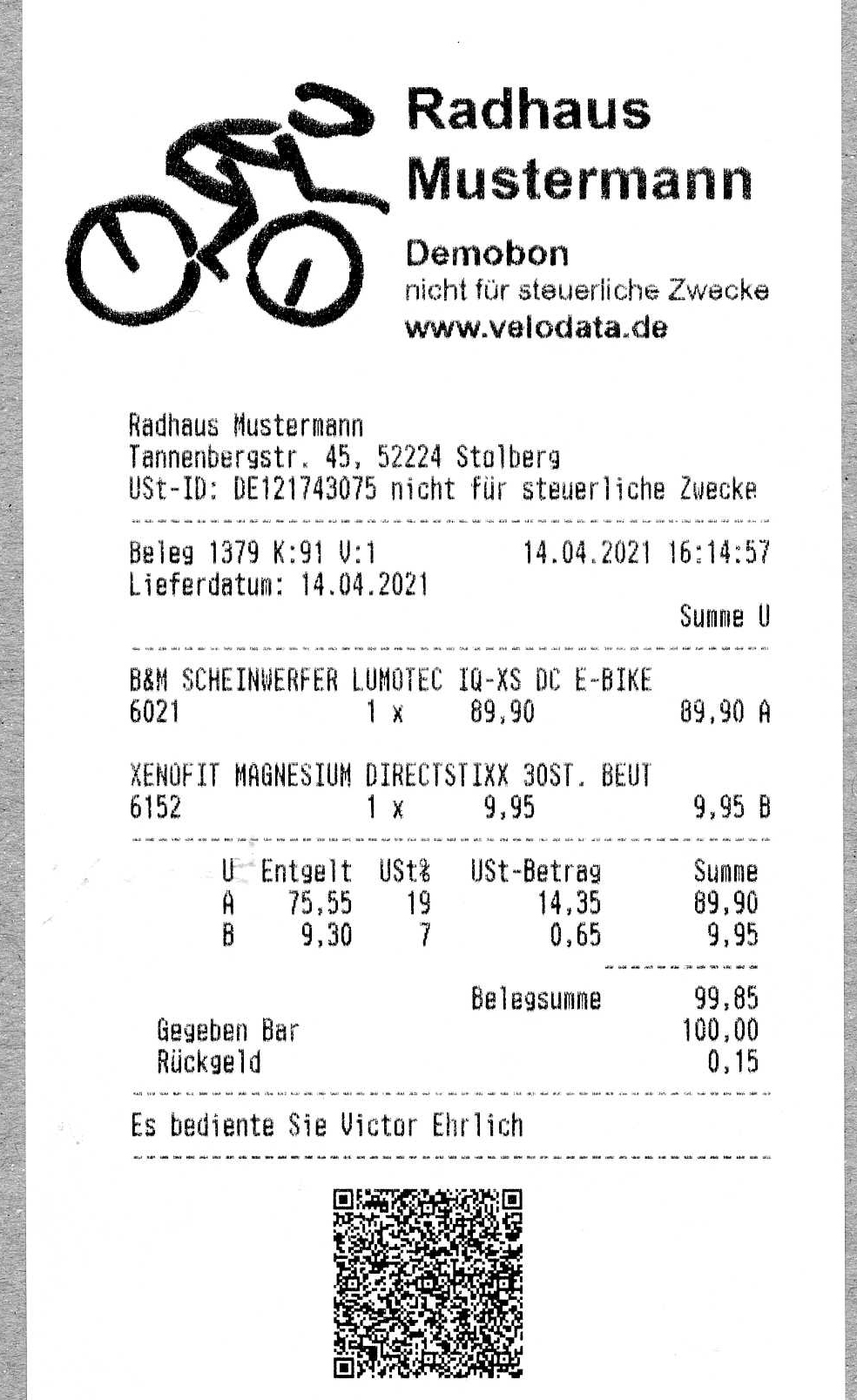

DSFinV-K Die Speicherung der Daten gemäß der Digitalen Schnittstelle der Finanzverwaltung für Kassensysteme ist zwingend vorgeschrieben. Dabei entstehen Dateien, deren Format sowie deren Inhalte gesetzlich festgelegt sind. Eine Kassenlösung muss ständig der aktuellen Version der DSFinV-K angepaßt werden.

- Die Daten der DSFinV-K (zahlreiche Dateien) müssen auf Verlangen der Finanzbehördern jederzeit übergeben werden.

Extra Kosten? Nicht bei vKASSE, auf Mausklick jederzeit verfügbar. -

TSE Die gemäß der DSFinV-K gespeicherten Daten müssen mit der Signatur einer durch das BSI zertifizierten technischen Sicherheitseinrichtung mit Speicher gesichert werden. Die Belege müssen diese Signatur als QR-Code oder Text aufweisen.

-

Diese Daten sind für 10 Jahre zur Prüfung bereit zu halten. Die Datensicherung ist daher eminent wichtig.

-

Schriftliche Aufzeichnungen, z.B. ein Kassenbuch sind bei vorhandener elektronischen Lösung unzureichend.

Einzige Ausnahme ist die offene Ladenkasse. Das heißt alles per Hand - Kassenbon/Rechnung - laufende Aufzeichnungen handschriftlich ohne PC. Heute im Facheinzelhandel kaum noch denk- und machbar.

In bargeldintensiven Betrieben ist die prüfungssichere Kassenführung die Grundlage der Buchhaltung. Die Finanzverwaltung legt den Fokus der Betriebsprüfung verstärkt auf die vorgelagerten Systeme, dazu zählt bei bargeldintensiven Betrieben die Einhaltung aller Vorschriften zur Kassenführung. Per Prüfsoftware (IDEA etc.) kann die Finanzverwaltung die per TSE fälschungssicher signierten Geschäftsvorfälle der Kassendaten nach DSFinV-K mit den Daten der Finanzbuchhaltung z.B. DATEV abgleichen. Dies erfolgt teilweise bei der unangekündigten Kassennachschau unter Umständen in Verbindung mit dem Kassensturz oder auch erst nach mehreren Jahren bei einer Betriebsprüfung. Die Daten selbst sind daher 10 Jahre sicher aufzubewahren. Gerade der zeitliche Abstand birgt viele Gefahren (Fehler nicht entdeckt, Datensicherung verloren). Stimmt die Kassenführung nicht, kann Ihre Buchhaltung einen phantastischen Job machen und trotzdem kann eine Steuerschätzung mit erheblichen Nachzahlungen erfolgen. Wenn dann die Buchhaltung wegen Mängel in der Kassenführung verworfen wird, können die Folgen noch sehr viel teurer werden.

Als Anwender muss man sich auf das Fachwissen und die Zuverlässigkeit des Software- oder Kassenherstellers verlassen können, doch schwarze Schafe gibt es in jeder Branche.

Als Anwender muss man sich auf das Fachwissen und die Zuverlässigkeit des Software- oder Kassenherstellers verlassen können, doch schwarze Schafe gibt es in jeder Branche.

- Liefert der Anbieter die Kasse oder Kassensoftware ohne TSE und ohne Verweis auf die DSFinV-K, dann ist höchste Vorsicht geboten.

- Wirbt der Anbieter nur mit Warenwirtschaft und nicht mit Kasse und Barverkauf, dann ist die Software eventuell nicht auf die deutschen Vorschriften der Finanzverwaltung für Betriebe, die Bargeld akzeptieren, ausgelegt.

- Geht der Anbieter nur am Rande auf Themen wie TSE und Kasse ein, dann sollten Sie oder Ihr Steuerberater*in nachfassen

- Ganz sicher aber oft unbezahlbar, Ihr Steuerberater*in bestätigt schriftlich, dass die Kasse allen gesetzlichen Anforderungen entspricht

- Hilfreich ist auch immer ein Blick vor dem Kauf in das Internet-Supportangebot des Anbieters.

- Bei VELODATA wird die TSE einmal erworben und verursacht keine laufenden monatlichen Gebühren oder Kosten.

- Bei VELODATA ist die Ausgabe der für die Prüfung vorgesehenen Daten immer in der Software integriert.

Der Anwender kann diese Ausgabe selbst jederzeit ohne zusätzliche Kosten oder Gebühren vornehmen.

Mit VELODATA Vorsprung und Sicherheit durch Information, Schulung und Fachwissen.

Wir die VELODATA GmbH sind klar gesagt, keine Erfüllungsgehilfen der Finanzverwaltung, sondern unseren Kunden verpflichtet. Allerdings sagen wir genau so klar, das das was der Kunde in seine Kasse tippt nach Recht und Gesetz gespeichert ist. Bei uns gibt es nur sichtbare Gegenbuchungen und keinen Radiergummi. Ab und zu hören wir, bei der Lösung xyz geht das aber. Ein Melderegister (Kasse und bekannte Fehler) ist zwar noch nicht vorhanden, aber immer noch beim BMF geplant. Denken Sie daran, wenn eine solche "Lösung" auffliegt, dann kann es eine Kettenreaktion mit teuren Folgen für alle Anwender mit der gleichen Lösung/Kasse geben.

Bereits Anfang 2016 wurde der Referentenentwurf zum Kassengesetz veröffentlicht. Grund war eine aufgedeckte Steuerhinterziehung in Millionenhöhe durch eine Software. Das Engagement, die Kontakte und das Fachwissen von Dieter Koll (damals GF der VELODATA GmbH) mündete dann in der offiziellen Beteiligung beim Bundesministerium der Finanzen in Berlin am laufenden Verfahren zur jetzigen Kassengesetzgebung. Die Teilnahme und die Reisen nach Berlin zum Ministerium und auch zu den Fachtagungen des DFKA (Deutscher Fachverband für Kassen & Abrechnungssystemtechnik im bargeld- und bargeldlosen Zahlungsverkehr e.V). wurden von der VELODATA GmbH aus Verantwortung gegenüber den Kunden finanziert und getragen. Daraus resultiert viel Hintergrundwissen, das wir zum Nutzen unserer Kunden und deren Steuerberater und Steuerberaterinnen anwenden.

Das Landesamt für Steuern Niedersachsen hat (Stand 01.01.2020) eine sinnvolle Information zum Komplex Kasse und TSE veröffentlicht.

Für den schnellen Leser der 6 Seiten, haben wir wichtige Stellen markiert Hier klicken als PDF zum Download.

Gemäß dem Steuerberatungsgesetz (StBerG) dürfen wir nicht in steuerlichen Fragen beraten. Daher sind alle Hinweise nur Anregungen, mit Ihrer Steuerberatung zu besprechen und nicht verbindlich. Eine Haftung seitens der VELODATA GmbH in steuerlichen Fragen ist ausgeschlossen.